В любое время работник сталкивался с ситуацией, когда по той или иной причине он не может забрать заработанные средства у работодателя.

Это могло быть связанно с тяжелой болезнью работника, с попаданием в ДТП или же просто из-за отпуска. В нашей статье мы подробно разберем, чем же является депонированная зарплата, как ее рассчитывают и где и при каких условиях эту заработную плату получают.

А также прольем свет и на другие вопросы, интересующие работающих людей.

- Что это такое?

- В каких случаях может возникнуть необходимость депонирования зарплаты?

- Сроки хранения

- Действия работника

- Действия бухгалтера

- Что представляет собой уведомление о депонировании зарплаты?

- Что делать, если за зарплатой никто не пришел?

- Налогообложение депонированной зарплаты

- Депоненты по заработной плате это

- Как организовывается выдача ЗП

- Разбор терминов

- Работник не пришел: что делать

- Если пропажа нашлась

- Налогообложение

- Как запросить зарплату

- Причины депонирования сумм заработной платы

- Депонированная заработная плата: определение, проводки, налоги — Контур.Бухгалтерия

- Что такое депонирование зарплаты?

- Как депонировать зарплату: пошаговый алгоритм

- Что делать с невостребованной зарплатой?

- Как удержать НДФЛ?

- Как перечислить страховые взносы?

- Как сформировать налог на прибыль?

- Депонированная заработная плата — что это, учет и сроки выплат

- Что такое депонированная заработная плата (ДЗП)

- Порядок получения и особенности выплаты ДПЗ

- Сроки хранения и учет

- Заключение

- Как правильно депонировать заработную плату

- Что такое депонирование заработной платы?

- Алгоритм действий бухгалтера при депонированной заработной плате

- НДФЛ

- Отражаем депонирование в первичных документах и учете

- Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции

- 📹 Видео

Что это такое?

Иными словами, это наличные средства, которые не были выплачены работнику, но поступили вовремя в расположение предпринимателя или работодателя, в общем.

Если обратиться к происхождению слова, то слово «депонирования» можно точно перевести как «хранение». Само слово имеет свои корни во французском языке и походит от слова «depot», что в переводе значит «хранилище» или «склад».

Работник может столкнуться с депонированной заработной платой лишь в том случае, если он получает заработанные средства напрямую через кассу, а не через банковскую карточку. В последнем случае работник получает средства автоматически через бухгалтерию предприятия или фирмы, а не идет за ними в кассу.

Стоит также учитывать, что выдача зарплаты через кассу выгодна мелким предприятиям, ведь имея маленькое количество сотрудников использовать услуги банка просто финансово невыгодно, проще рассчитаться с работниками путем выдачи заработанного через выручку в кассе. Но бывают случаи, когда сотрудник по той или иной причине не смог забрать средства и тут вступает в дело депонирование.

В каких случаях может возникнуть необходимость депонирования зарплаты?

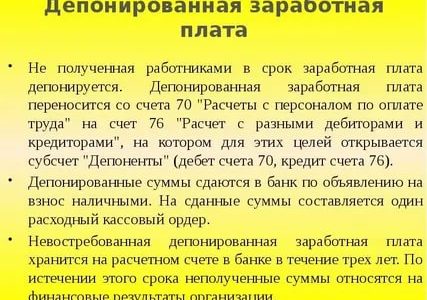

Бывают случаи, когда работники или сотрудники не получают в нужное время заработную плату, именно тогда и происходит депонирование заработной платы. Важно знать, что расчет налогов и различных взносов не влияет на депонирование, ведь все нужные расчеты проводятся в момент начисления заработка, а не в момент получения или депонирования.

Сроки хранения

Существует определенное время, установленное директором фирмы или предпринимателем, за которое нужно рассчитаться со всеми сотрудниками предприятия.

В случае, если ЗП не была получена в срок, она будет считать депонированной, а сам получать – депонентом.

Срок получение депонированной зарплаты не существует, если работник по какой-то причине не получил ЗП, по истечению срока хранения ЗП в кассе он обращается в бухгалтерию предприятия и получает уже депонированную заработную плату в любое рабочее время.

Важно знать, что срока исковой давности по депонированию ЗП не установлено законодательством РФ, тем не менее, есть общий срок исковой давности, который равен трем годам. За это время в судовом порядке истец может затребовать выплату через суд, в случае, если того требует ситуация.

Действия работника

Выдача работнику депонированной ЗП происходит по расходному кассовому ордеру. Конечно, если в кассе присутствует нужная сумма для выплаты в день, когда работник затребовал выплату депонированной заработной платы.

В противном случае человек вынужден ожидать, пока бухгалтерия затребует нужные средства в банке и сможет произвести выплаты, обычно на это уходит не больше одного рабочего дня, а то и несколько часов.

Алгоритм действия работника в случае получения депонированной зарплаты крайне прост:

- Обратиться в бухгалтерию с заявлением о требовании выплаты депонированный заработной платы в определенный срок (сегодня, завтра или в нужное вам время).

- Ожидать ответа бухгалтерии.

- Получить депонированную ЗП, после проведения всех нужных операций бухгалтером.

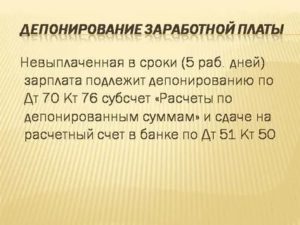

Действия бухгалтера

Как и любые другие денежные операции проводимые бухгалтерией депонирование зарплаты работника отражается в соответствующей бухгалтерской проводке по счету бухучета.

https://www.youtube.com/watch?v=v-MdxUzkQNI

Примеры бухгалтерских проводок:

- Дебет 70 (Расчеты с работниками по ЗП) – Кредит 50 (Касса).

- Дебет 70 (Расчеты с работниками по ЗП) – Кредит 76, субсчет 4 (Расчет по депонированной ЗП).

Когда определенная часть зарплаты или вся ЗП была не выплачена в связи с болезнью конкретного работника или другой причиной. - Дебет 51 (Расчетный счет) – Кредит 50 (Касса).

Согласно требованиям Центробанка РФ в случае, если работник не получил зарплату, средства должны быть возвращены на расчетный счет предпринимателя, чтобы потом была возможность выплаты депонированной ЗП.

Таким образом, мы видим, что бухгалтерские операции по депонированию заработной платы не являются сложными или длительными, это обычная бухгалтерская работа, которая выполняет в считанные минуты, а может и часы, если бухгалтерия была загружена в момент подачи заявления о получении депонированной зарплаты.

Что представляет собой уведомление о депонировании зарплаты?

Для этого существуют уведомления о депонировании ЗП. На вид это простая справка, которая доносит до работника конечную информацию о состоянии его ЗП.

Алгоритм действий после получения уведомления о депонировании ЗП мы описали выше.

Что делать, если за зарплатой никто не пришел?

Как мы упоминали выше, если за заработной платой не явился работник или его доверенное лицо с распиской, ЗП через несколько дней депонируется. Исходя из законодательства РФ, бухгалтер обязан возвратить денежные средства на счет предприятия в банке в течение предписанного срока.

Налогообложение депонированной зарплаты

Немало работников задаются вопросом о вычете налогов и прочих взносов из депонированной заработной платы.

Ответ на данный вопрос предельно прост, налогообложение депонированной ЗП не производиться. Почему, спросите вы? Это связанно с тем, что налоги и взносы вычитываются из зарплаты при ее начислении, в то время, как работник получает ЗП на руки, обычно все налоги и взносы уже оплачены. А т.к. повторного налогообложения возникнуть не может, высчитываться налоги с депонированной ЗП не будут.

Подведя итоги нужно сказать, что в случае депонирования вашей заработной платы не стоит переживать или нервничать, это обычная бухгалтерская операция в рамках действующего законодательства РФ.

Мы ответили на основные вопросы, которые могут возникнуть у работника, чья ЗП была депонированная.

А также у бухгалтера, который должен производить депонирования зарплаты, в случае если такова ситуация возникла.

Наша рекомендация – вовремя обращаться за заработной платой в кассу или же в случае, если ваша ЗП была депонирована, вовремя обратиться в кассу за ее получением, ведь существует срок исковой давности (3 года), по истечению которого ваша зарплата будет списана.

Видео:Оклад, зарплата, компенсация, премия, надбавки: в чем разницаСкачать

Депоненты по заработной плате это

Не всегда работник имеет возможность получить заработную плату в день выдачи, и причин у этого может быть множество.

Если конечно не происходит перечисления средств на банковскую карточку или расчетный счет, тогда предприятие исполняет свои обязанности в полном размере в момент перевода денег.

А как быть, если работник не пришел за деньгами, когда он их получит и вообще, сможет ли получить?

Как организовывается выдача ЗП

Согласно ТК РФ, работник имеет право два раза в месяц получать свои кровно заработанные, первую часть в форме авансового платежа, а вторую – окончательный расчет. Аванс определяется либо в виде фиксированной суммы, либо в качестве процента от тарифа.

Работнику дается 5 дней, чтобы прийти в кассу, с противном случае его заработок имеет все шансы отправиться обратно в банк.

https://www.youtube.com/watch?v=Qm8PnHTiJAs

Для коммерческих предприятий нет жесткой регламентации, поэтому они могут вводить свои правила учета денежных средств. Однако абсолютной вольницы здесь тоже не допускается, Устав и иные регламентирующие приказы и распоряжения должны соответствовать ТК РФ. При этом должно быть учтено распоряжение Центрального Банка РФ об остатках наличных сумм в кассе предприятия.

Разбор терминов

Депонированная заработная плата – не полученная вовремя по желанию или невозможности работника это сделать, при этом сам такой гражданин называется депонент.

В бухгалтерском учете депонирование заработной платы это возврат на расчетный счет предприятия средств, который работник не получил по своей инициативе или отсутствию возможностей. Обратная ситуация, когда зарплата не была получена по вине работодателя, относится уже не к бухгалтерии, а к трудовому и уголовному кодексу, который предусматривает за подобные «шалости» суровое наказание.

Причиной депонирования может стать самые разнообразные ситуации, например:

- Временная нетрудоспособность. Находясь на больничном, служащий имеет право прийти в кассу за кровно заработанными, но совсем не обязан этого делать.

- Командировка. Никто не может получить за него деньги и расписаться в ведомости, если в Уставе или коллективном договоре не предусмотрена такая возможность.

- Смерть. В этом случае заработанные средства имеют право получить наследники, но наследственное дело рассматривается не ранее чем через 6 месяцев. В исключительных случаях работодатель имеет право осуществить выплату ранее этого срока.

- Неизвестные причины. Бухгалтер не обязан выяснять, «Почему Иванов не пришел за авансом». Достаточно проставить запись в ведомости, что деньги не выданы по причине отсутствия получателя.

Законом предусмотрено ограничение на количество средств, находящихся в кассе предприятия. Причем если в кассе имеются средства на зарплату, кассир не имеет права выдать их на расчеты с поставщиками или покупку канцтоваров. Деньги лежат мертвым грузом, использовать их невозможно, а лимит на кассовый остаток становится меньше.

Работник не пришел: что делать

Средства в кассе сверх определенного лимита могут храниться не более 3-х дней, после чего кассир отправляет их обратно в банк, а в зарплатной ведомости ставится отметка о депонировании, проводка депонированной невыданной заработной платы приведет к заполнению большого количества сопроводительных бумаг, но от этого никуда не уйти.

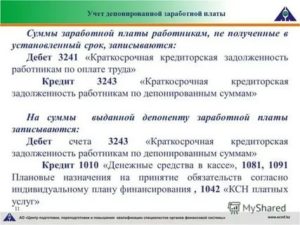

Проводки:

- Дт 70 Кт 76-4 – если появилась некая сумма для депонирования.

- Дт 51 Кт 50 – производится для того, чтобы вернуть средства в кредитное учреждение.

- Дт 50 Кт 51 – запрос кассира на получение денег, которые необходимо выдать вернувшемуся работнику.

- Дт 76-4 Кт 50 – производится выдача просроченной зарплаты.

Если три дня деньги не получены, они возвращаются обратно в банк, в это время желательно не допускать превышения лимита по кассе, но даже если он получился, предприятие может избежать наказания, так как отсутствовала вина.

Компания не вправе отправлять депонента в другой филиал или головное учреждение, деньги должны выдаваться по месту работы. Человек имеет право получить свой заработок не затрачивая время и силы на передвижения. Депоненты по заработной плате это должны знать.

Бухгалтер по собственной инициативе имеет право вести реестр депонированных сумм, это позволит оперативно реагировать на требования депонентов и упорядочить дальнейшую работу.

Данные об этой операции вносятся в специальную книгу учета, которая должна храниться 5 лет с момента внесения последней записи, списание депонированной зарплаты с истекшим сроком исковой давности производится через бухгалтерию приказом генерального директора.

Если пропажа нашлась

Когда после длительного перерыва работник появляется на пороге кассы, там может не оказаться искомой суммы, деньги лежат в банке. Тогда кассир обязан запросить средства проводкой Дт 50 Кт 51 и выдать ее не дожидаясь следующей зарплаты.

Закон установил срок в 5 дней с момента получения средств из банка.

Но тут есть один момент, для предприятия важным документом является Устав, и если в нем отражено иное, то выплата может производиться в другой день, депонированная зп выдается:

- В специальный день. В крупных компаниях, где трудятся десятки тысяч человек, может быть установлен специальный день. Делается это чтобы не отвлекать кассира от текущей работы, так как целый вал «больничников» и «командировочных» сорвут нормальную работу.

- В день выдачи ЗП или аванса. Такой вариант тоже возможен, если он прописал в Уставе, Коллективном или Трудовом договоре.

- В начале или конце календарного месяца. Связано с желанием уменьшить загрузку бухгалтерии.

Хотя для крупных предприятий актуальность проблемы что такое депонированная зарплата в настоящее время потеряло остроту, почти все они перешли на оплату через банковские карты, поэтому чаще встречается ситуация, когда средства попадают к сотруднику в течение пяти дней, для мелких предприятий не имеет смысла вводить специальные дни.

https://www.youtube.com/watch?v=R7ivfJsXTe4

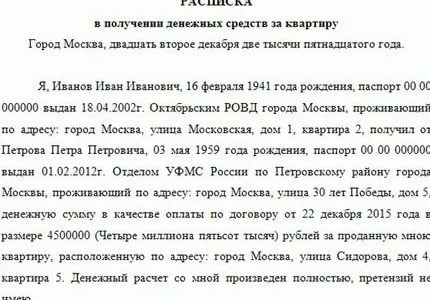

По какому документу выдается депонированная заработная плата? Поскольку ведомость по выплатам зарплат уже закрыта, закон предусматривает заполнение расходного кассового ордера, в котором указываются:

- Паспортные данные получателя. Не только ФИО, но и адрес, место и дата выдачи, номер и серия.

- Вид платежа. Депонированная заработная плата с указанием периода, когда она была получена.

- Сумма. Прописью и цифрами.

- Подпись получателя с расшифровкой.

- Дата.

Налогообложение

Так как НДФЛ начисляется заранее, бухгалтер не может знать, депонированная сумма это или нет. Налоговый кодекс РФ требует, чтобы налоги на доходы физических лиц перечислялись не позднее дня начисления ЗП, а отчисления в фонды социального и пенсионного страхования производились не позже 2-х недель после выплаты заработной платы.

Невыплаченные вовремя денежные средства изменяют баланс предприятия, и здесь возможны следующие варианты

- УСН15, упрощенная система налогообложения по схеме «доходы минус расходы». Депонированная сумма не может считаться до тех пор, пока депонент ее не получил.

- ЕНВД. Единый налог на вмененный доход. Депонирование не влияет на подсчеты.

- ОСН. Основная система. Как и с УСН15, надо ждать появления депонента, до тех пор зарплата остается в графе «доходы предприятия».

Для самого работника не имеет значения дата получения денег, так как налог уплачивается независимо от того, произошел ли расчет.

Как запросить зарплату

Когда депонент пришел за деньгами, он может обратиться в кассу или в бухгалтерию. После обращения к кассиру тот может выдать средства, если они имеются в наличии. В противном случае пишется требование в банк на получение требуемой суммы.

Допускается получение заработной платы не самим работником, а его доверенным лицом, на основании доверенности. Тогда расходный ордер заполняется на доверенное лицо, с указанием именно его данных. В том случае, если кассир не имеет возможности лично осуществить выплату, ее производит другой работник, имеющий на то полномочия.

Претензии работников по поводу своевременной выплаты заработка рассматривает региональная трудовая инспекция, однако обратиться туда можно только через 3 месяца после появления претензии, то есть если человек не смог получить деньги 25 апреля и пришел за ними 10 октября, Гострудинспекция примет заявление не ранее 10 января.

vashbiznesplan.ru

Причины депонирования сумм заработной платы

Отсутствие возможности у работника своевременно получить положенную заработную плату обязывает работодателя сохранить (депонировать) сумму.

Несвоевременное получение заработной платы или ее части может быть вызвано отсутствием лица на рабочем месте в связи с отпуском, болезнью, командировкой.

Депонирование производится только в случае расчетов наличными средствами, при перечислении средств на карты зарплатного проекта присутствие работника не требуется.

Видео:Из чего складывается фонд заработной платы работниковСкачать

Депонированная заработная плата: определение, проводки, налоги — Контур.Бухгалтерия

Если предприятие выдает сотрудникам зарплату наличными средствами через кассу, то порой оно сталкивается с депонированием заработной платы. Что это такое, как оформлять и куда отправлять такие средства?

Что такое депонирование зарплаты?

Трудовой кодекс требует выдавать сотрудникам зарплату два раза в месяц. Сроки выплат устанавливаются руководителем и отражаются во внутренних документах компании.

Перед выплатой зарплаты предприятие получает необходимую сумму из банка и составляет расходную ведомость, куда бухгалтер по зарплате вносит данные по каждому сотруднику: имя, начисленную сумму.

Период выплаты зарплаты продолжается не больше пяти дней (включая день получения средств со счета в банке), и это единственное время, когда в кассе компании можно держать средства сверх кассового лимита.

https://www.youtube.com/watch?v=YKCH9yuXfow

Если кто-то из сотрудников не успел получить свою зарплату в отведенный срок, то эти средства придется депонировать — т.е., вернуть в банк. Это обязанность компании, по требованию ЦБ РФ (Указание от 11.03.

2014 №3210-У).

На какие бухгалтерские счета нужно внести средства при возвращении в банк, как признать суммы при расчете налога на прибыль, надо ли начислять с них страховые взносы и удерживать НДФЛ? — читайте далее.

Как депонировать зарплату: пошаговый алгоритм

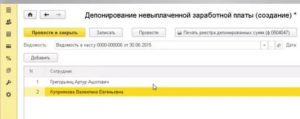

Когда закончится срок, установленный для выплаты зарплаты, кассир должен проверить зарплатную ведомость, пересчитать выплаченные суммы и выяснить величину остатка.

В графе 23 напротив фамилий сотрудников, которые не успели получить деньги, делается запись “Депонировано” или проставляется такой же штамп. В конце ведомости прописываются суммы.

Важно: итоги выплаченных и подлежащих депонированию сумм должны быть равны окончательной сумме в ведомости.

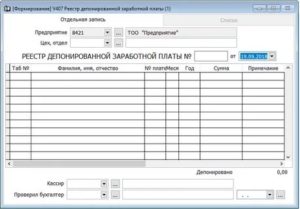

Зарплату, которая подлежит депонированию, нужно сдать в банк на следующий день после завершения срока выплаты зарплаты. Депонирование отразите в реестре. Унифицированной формы реестра депонентов не существует, составить его можно в свободной форме. В реестре обязательно должны присутствовать такие реквизиты:

- название компании или ФИО ИП;

- дата оформления реестра;

- период возникновения депонированных средств;

- номер платежной ведомости;

- ФИО и табельный номер (если есть) работника, который не получил деньги;

- сумма невыплаченной з/п;

- итоговая сумма по невыплаченной з/п;

- подпись кассира с расшифровкой.

В реестр можно включить и другие реквизиты, которые важны компании. Из реестра данные перенесите в книгу учета депонированных сумм. Форму книги тоже можно сформировать самостоятельно или взять за основу формы для бюджетных организаций. Бухучет операции по депонированию з/п оформите проводкой:

Дт 70 Кт 76-4 — депонированная з/п, не полученная сотрудниками;

Дт 51 Кт 50-1 — депонированная з/п, внесенная на расчетный счет.

Когда работник, не получивший зарплату, обратится за ней, сумму нужно будет выдать по первому требованию, письменному или устному. Срока для выдачи депонированной з/п нет. Нужно получить из банка сумму зарплаты, составить расходный кассовый ордер на имя сотрудника, дату и номер ордера отразить в книге учета депонированных сумм.

Выдачу з/п надо зафиксировать в реестре депонированных сумм, проставить напротив фамилии сотрудника отметку о полученных суммах и указать дату. Хранить реестры о депонировании з/п нужно пять лет. Бухучет операции по выдаче депонированной з/п оформите проводкой:

Дт 50-1 Кт 51 — получены из банка деньги на выплату депонированной з/п;

Дт 76-4 Кт 50-1 — работнику выдана депонированная з/п.

Что делать с невостребованной зарплатой?

У сотрудника есть три года, чтобы получить свою депонированную зарплату. Отсчет начинается со следующего дня после той даты, когда предприятие должно было выдать з/п. Если работник или его представитель не обратились за депонированной з/п в течение трех лет, нужно совершить следующие действия.

В бухучете спишите сумму на прочие доходы. Для расчета налога внесите ее в состав внереализационных доходов. Подготовьте акт инвентаризации, бухгалтерскую справку и приказ руководителя организации о списании кредиторской задолженности.

Никогда ничего не упустишь в начислении зарплаты

«Бухгалтерия — удобная программа. Спасибо разработчикам. С Контуром работаю уже давно. И кадры удобно вести, никогда ничего не упустишь в начислении заработной платы. Отчеты все вовремя попадают к адресату. Все обновляется в ногу со временем. Мне очень нравится, все удобно. А когда бывает что-то непонятно, можно позвонить — и вам всегда придут на помощь. Еще раз спасибо разработчикам».

Наталия Аббасова, бухгалтер, ст. Вешенская, Ростовская обл.

Как удержать НДФЛ?

НДФЛ с зарплаты удерживается в момент выплаты денег сотруднику. Перечислить налог нужно в день выплаты или на следующий день. Поэтому с депонированной з/п налог удержать невозможно.

Как перечислить страховые взносы?

Со страховыми взносами все тоже однозначно. Поскольку страховые взносы платятся с начисленной зарплаты и не зависят от факта ее уплаты, с суммы депонированной з/п нужно перечислять взносы во внебюджетные фонды не позднее 15 числа следующего месяца.

Как сформировать налог на прибыль?

Порядок списания сумм депонированной з/п в налоговом учете зависит от метода, по которому предприятие рассчитывает налог на прибыль.

- При методе начисления депонированную з/п включают в расходы в том же месяце, когда она была начислена.

- При кассовам методе сумму депонированной з/п включают в расходы только в момент ее выплаты. Тогда в месяце начисления з/п возникает вычитаемая временная разница и создается отложенный налоговый актив, который спишется после выдачи з/п.

Сегодня большинство компаний имеют с банками договоры зарплатного проекта с перечислением денег на карты сотрудников, и операции по депонированию з/п случаются редко.

Контур.Бухгалтерия — веб-сервис, в котором вы можете легко вести бухучет, начислять зарплату (и оформлять депонирование зарплаты), сдавать отчетность. Познакомьтесь с возможностями сервиса бесплатно в течение 14 дней!

Попробовать бесплатно

https://www.youtube.com/watch?v=1otBEfUgpIA

Когда у предпринимателя дела идут хорошо, со временем встает вопрос о найме помощников. Приняв человека на работу, ИП становится работодателем, и у него становится больше обязанностей по уплате налогов и предоставлению отчетности.

, Елена Космакова

Сотрудник компании может уйти на больничный не только по собственной болезни, но и при болезни ребенка. При этом работник сохраняет право на пособия. Как оплатить больничный по уходу за ребенком и в каком размере, расскажем в статье.

, Михаил Кобрин

Иногда приходится вносить изменения в трудовой договор с сотрудником. Повышение в должности, перевод в другой филиал, изменение оклада, изменение названия фирмы — только некоторые причины. В каких случаях заключается допсоглашение, есть ли универсальный образец и как выпустить этот документ, расскажем в нашей статье.

, Михаил Кобрин

Видео:Порядок выплаты зарплаты - Елена А. ПономареваСкачать

Депонированная заработная плата — что это, учет и сроки выплат

Здравствуйте! В этой статье мы расскажем про депонированную заработную плату (ДПЗ).

Сегодня вы узнаете:

- Что такое ДПЗ и когда она возникает;

- Когда и как можно получить ДПЗ;

- Как отражать в бухгалтерском учете депонированную заработную плату.

Сейчас, когда большинство организаций используют дебетовые банковские карточки для перевода заработной платы работникам, а не наличный расчет, термин депонированная заработная плата применяется все реже и реже. Тем не менее, предприятия, выдающие зарплату наличными, могут столкнуться с этим термином.

Что такое депонированная заработная плата (ДЗП)

Чтобы понять суть депонированной заработной платы, сначала нужно разобраться в терминах депонирование и заработная плата.

Депонирование означает процесс хранения. Депонирование в банке – хранение свободных денег.

Заработная плата – сумма, выплачиваемая в денежном эквиваленте работнику, за объём выполненной работы согласно трудового договора.

Сотрудники организаций могут получать зарплату 2 способами – на карту или наличным расчетом. Если организация платит наличными, то требуется выделить сейф для хранения денег. Сейф обязательно должен запираться на ключ. Ключ в единственном экземпляре находится исключительно у кассира, а дубликат у руководителя организации.

Кассовые операции отражают движение денежных средств. Их осуществляют банки и другие организации и предприятия.

К термину «кассовые операции» относят:

- Получение денег от поставщиков;

- Перечисление сумм поставщикам;

- Получение выручки от продажи товаров;

- Оплата труда сотрудников;

- Выплата депонированных средств.

Кассовые операции необходимо правильно оформлять.

Кассир должен заполнить ряд документации, в который входят:

- Кассовая книга – книга, в которой регистрируются операции по наличным средствам;

- Расчетно-платежная ведомость – документ, по которому сотрудникам выплачивают зарплату;

- Приходный кассовый ордер – документ, который показывает, сколько поступило денег в кассу;

- Расходный кассовый ордер (РКО) – документ, который показывает, сколько было выдано денег из кассы.

Также нужно отметить необходимость проведения ревизионных мероприятий.

Ревизия кассы – это контроль над правильностью и законностью осуществления манипуляций с наличными средствами.

Ревизия проводится внепланово специально назначенной комиссией. В назначенные сроки комиссия пересчитывает деньги и проверяет ведение всей документации.

Кассир может выдавать зарплату только в присутствии сотрудника, получающего зарплату. Посторонних лиц не может быть. Работник должен обязательно расписаться о получении зарплаты.

https://www.youtube.com/watch?v=NtN0eRgq-Gs

Но бывают ситуации, когда сотрудник по объективным причинам не может присутствовать на работе и получить зарплату. Тогда кассир в расчетной ведомости напротив фамилии работника пишет слово «депонировано» и заполняет РКО. Гл. бухгалтер должен следить за правильностью оформления документации.

Таким образом, депонированная заработная плата – денежная выплата, не полученная сотрудником по разным обстоятельствам.

Важно отметить, что сумма считается депонированной, если сотрудник по собственным причинам не смог получить зарплату. Причины могут быть следующие: отпуск, командировка, болезнь и т. д. Если причина в работодателе, то это нарушает трудовое законодательство и может нести административную или даже уголовную ответственность.

Речь о ДПЗ может идти только в случае, если выдача зарплаты осуществляется наличными деньгами. Если работники получают зарплату на банковскую карту, то вопрос депонирования отпадает, так как все средства поступают в срок напрямую на счет сотрудника.

Также следует сказать, что налоговые расчеты и прочие взносы не имеют отношения к депонированию, так как такие расчёты проводятся во время начисления зарплаты, а не во время получения. НДФЛ перечисляют не позднее того дня, когда банк переводит в кассу организации деньги на оплату труда.

Необходимо выполнить 3 проводки:

- Д50 К51 – поступили деньги из банка;

- Д68.01 К51 – перечислен НДФЛ;

- Д69 К51 – перечисления в социальные фонды.

Появление ДЗП необходимо отразить в реестре депонентов. Строго утвержденной формы заполнения данного реестра нет. Оформить его можно в свободной форме, соблюдая наличие реквизитов, показанных в таблице 1.

Таблица 1. Реквизиты для заполнения реестра депонентов

| № | Название реквизита |

| 1 | Название организации |

| 2 | Чч.мм.гг. реестра |

| 3 | Чч.мм.гг. образования депонированной суммы |

| 4 | № ведомости для расчета |

| 5 | Ф.И.О. и табельный номер сотрудника, который не получил зарплату |

| 6 | Сумма ДПЗ |

| 7 | Итог по реестру неполученных средств |

| 8 | Подпись кассира с указанием расшифровки подписи |

| 9 | Дополнительная информация, необходимая предприятию |

Порядок получения и особенности выплаты ДПЗ

Работодатель обязан выдать неполученную зарплату по обращению сотрудника. Он может обратиться устно или письменно. При письменном обращении нужно написать заявление на имя руководства.

Если лимиты позволяют, то депонированную сумму можно хранить в кассе на предприятии. Если лимиты превышены, данные средства отправляют обратно в банковскую организацию.

Согласно регламенту, лимит по кассе – максимально разрешенная сумма денег, которая можно оставить в кассе к завершению рабочего времени.

Лимит по кассе руководитель устанавливает самостоятельно, с учетом указаний ЦБ РФ.

Если деньги находятся в кассе, то тогда они без проблем могут быть возвращены работнику по первому обращению. Если лимиты превышены, то сотрудник может получить свою зарплату вместе с ближайшими планируемыми выплатами. Но если он настаивает на незамедлительном возвращении, то организация отправляет запрос в банк на перевод требуемой суммы денег.

Далее, после того как будут получены деньги, кассир оформляет РКО на имя сотрудника для выплаты неполученной зарплаты. Бухгалтер должен вести книгу депонентов, в которой должны отражаться нумерация ордеров и даты. Расходник должен подписать руководитель и главбух, и оставить хранить на предприятии.

ДПЗ работодатель обязан выдать полностью. Если какая-то сумма удерживается, то работник может пойти с обращением в трудовую инспекцию. Данный процесс регулируется Трудовым кодексом. После 3 месяцев просроченной зарплаты судом будет принят иск.

Сроки хранения и учет

После поступления денег из банка, их нельзя хранить более трех дней в кассе. Иначе суммы депонируются и отправляются обратно в банковскую организацию.

https://www.youtube.com/watch?v=lSW4jRDLsuk

Срок давности по депонированным суммам законами РФ не регламентируется. Однако, существует общий срок по искам, который равен 3 годам. После прохождения данного времени, ДПЗ относится к невостребованным суммам и переходит в доход организации. Отражается в статье «прибыль не связанная с основной деятельностью».

Время хранения книги учета ДПЗ равно 5 лет. Считают не с момента задолженности, а с 1 января следующего года за годом задолженности.

Учитывают ДПЗ на счете 76.4.

Для депонирования оплаты труда применяют следующие бухгалтерские проводки:

- Д70 К76.4 – депонирование денежных сумм;

- Д51 К50 – возврат депонированных средств в банк;

- Д50; К51 – банк отправляет депонированную сумму в кассу предприятия по востребованию;

- Д76.4 К50 – ДПЗ выдана.

Как только истекает три года, депонированная сумма считается невостребованной и учитывается на 91 счете «Внереализационные расходы». Отражается бухгалтерской проводкой: Д76.4 К91.

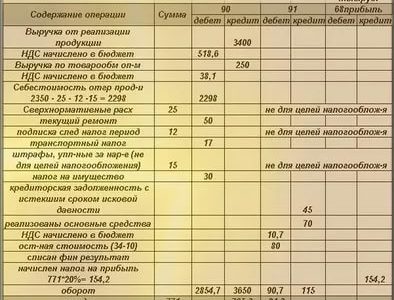

Пример. Работникам организации начислили заработную плату в размере 400 тыс. рублей 27 марта. 31 марта банк перечислил в кассу средства на оплату труда в сумме 348 тыс. рублей. Также в этот день отправили сумму НДФЛ – 52 тыс. рублей.

Один из работников не получил зарплату в сроки выдачи, так как находился в командировке. 10 апреля зарплата в сумме 23 тыс. рублей была получена. В конце марта была проведена инвентаризация. По ее итогам выявили невыплаченную ДПЗ в размере 20 тыс. рублей.

Срок давности заканчивается 3 апреля т.г.

| Тип операции | Дебет | Кредит | Сумма, тыс. руб. |

| 27.03. | |||

| Начисление заработной платы | 20 | 70 | 400 |

| Перечислен НДФЛ | 70 | 68.3 | 52 |

| 31.03 | |||

| Перечислен НДФЛ | 68.3 | 51 | 52 |

| Получение средств на зарплату | 50 | 51 | 348 |

| 3.04 | |||

| Выплата зарплаты за март | 70 | 50 | 325 |

| Депонирована сумма, которую не выплатили | 70 | 76.4 | 23 |

| Депонированную сумму вернули в банк | 51 | 50 | 23 |

| Списание невостребованной задолженности | 76.4 | 91.1 | 20 |

| 10.04 | |||

| Банк перечислил ДПЗ | 50 | 51 | 23 |

| Сотрудник получил ДПЗ | 76.4 | 50 | 23 |

Заключение

Несмотря на то что в современное время многие организации используют безналичный расчет, есть еще те, кто выдает зарплату через кассу. Когда используется такой вид выплат, может возникнуть ДПЗ.

Бухгалтер должен знать, когда она возникает и как ее выдавать впоследствии. А возникает она в случае, если сотрудник не явился за своей зарплатой в день ее получения. Выдать ее необходимо, как только сотрудник этого потребует.

ДПЗ отражается по счету 76.4, в расчетной ведомости отражается с отметкой «депонировано» и заполняется РКО на депонированную сумму.

Видео:Начисление зарплаты в 1С 8.3 Бухгалтерия по шагамСкачать

Как правильно депонировать заработную плату

Чтобы уверенно выполнять начисления и расчеты среднего заработка в самых сложных ситуациях зарегистрируйтесь на онлайн-курс «Расчеты с персоналом по оплате труда». Отсутствие штрафов и претензий со стороны инспекции гарантировано.

Что такое депонирование заработной платы?

В статье рассмотрим ситуацию, когда работник получает зарплату наличными из кассы, так как получение денежных средств на карту не требует присутствия работника на рабочем месте.

Если работник в день выдачи зарплаты отсутствовал и не поручал получить деньги другим лицам, его зарплата останется невыплаченной. А значит, подлежит депонированию. Так как в кассе нельзя хранить неограниченное количество денег — наличность должна быть передана в банк.

Приказом руководителя в кассе должен быть установлен лимит (кроме ИП и компаний малого бизнеса ((п. 2 Указания № 3210-У, п. п. 1, 4 Письма ФНС России от 09.07.2014 № ЕД-4-2/13338)).

И хотя, согласно порядку ведения кассовых операций (Указание Банка России от 11 марта 2014 № 3210-У), депонированные суммы не обязательно сдавать в банк, несданные суммы будут учитываться в величине лимита кассы, в отличие от заработной платы.

https://www.youtube.com/watch?v=SZze_28F1-8

Обратите внимание! За накопление в кассе организации наличных денег сверх установленного лимита предусмотрена ответственность. ИФНС может наложить одновременно два штрафа (ч. 1 ст. 15.1 КоАП РФ, п. 4 Письма ФНС России от 09.07.2014 № ЕД-4-2/13338):

- на организацию — в размере от 40 000 до 50 000 руб.;

- на ее руководителя — в размере от 4000 до 5000 руб.

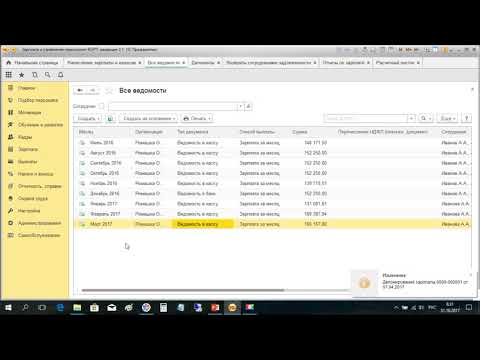

Алгоритм действий бухгалтера при депонированной заработной плате

Действие 1. Проверяем расписки в получении денег в расчетно-платежной ведомости.

По истечении 5 дней, отведенных на выплату зарплаты, бухгалтер напротив каждой неполученной суммы в графах «Деньги получил» (при выдаче денег по форме № Т-49) или «Подпись в получении денег» (при выдаче денег по форме N Т-53) должен поставить штамп или отметку от руки «депонировано» в графе, предназначенной для подписи.

Если сотрудник не успел получить зарплату, то он может обратиться с устным или письменным заявлением в бухгалтерию с просьбой выдать ему деньги. Бухгалтер по заработной плате делает заявку в банк на получение депонированных денежных средств.

Работник может получить эти деньги в день аванса, в день выдачи следующей зарплаты или выдача средств будет отложена на день депонированных выплат (если на предприятии определён таковой).

Рекомендации по выплатам депонированных денежных средств обязательно должны быть прописаны в локальных документах организации.

Действие 2. Подводим итог по платежным ведомостям.

В итоговой строке ведомостей формы № Т-49 или формы № Т-53 необходимо посчитать и записать суммы:

- фактически выданных наличных денег;

- подлежащие депонированию и сдаче в банк.

Если деньги на зарплату выдавал не кассир, а другое лицо, на ведомости дополнительно делается запись «Деньги по ведомости выдавал (подпись)».

Действие 3. Составляем реестр депонированных сумм.

В Указании о порядке ведения кассовых операций от 11.03.2014 № 3210-У нет требования вести реестр депонированных сумм. Поэтому с 1 июня 2014 г. этот документ считается необязательным.

Но он очень удобен для отслеживания задолженности перед работниками, поэтому отказываться от него совсем не стоит.

Нумеровать реестры депонированных сумм следует в хронологической последовательности с начала календарного года.

Реестр депонированных сумм составляют в произвольной форме. Рекомендуем включить в него следующие реквизиты:

- наименование (фирменное наименование) организации;

- дата оформления реестра депонированных сумм;

- период возникновения депонированных сумм наличных денег;

- номер расчетно-платежной или платежной ведомости;

- фамилия, имя, отчество (при наличии) работника, не получившего наличные деньги;

- табельный номер работника (при наличии);

- сумма невыплаченных наличных денег;

- итоговая сумма по реестру депонированных сумм;

- подпись кассира;

- расшифровка подписи кассира.

Реестр депонированных сумм может содержать дополнительные реквизиты, например, о выплате депонированных сумм.

Действие 4. Вносим в книгу учета депонированные суммы.

Обязательство вести книгу учета депонированных сумм также не прописано в Указании о порядке ведения кассовых операций от 11.03.2014 № 3210-У. То есть она не является обязательной.

Форму данной книги каждая организация разрабатывает самостоятельно. Книга открывается на год.

В ней каждому депоненту отводится отдельная строка, в которой указывают его табельный номер, фамилию, имя и отчество, депонированную сумму.

В группе граф «Отнесено на счет депонентов» должны быть указаны месяц и год, в которых образовалась депонентская задолженность, номера платежных (расчетно-платежных) ведомостей и суммы депонированных выплат, а в группе граф «Выплачено» против фамилии депонента записываются номер расходного кассового ордера и выплаченная сумма за соответствующий месяц.

Действие 5. Заверяем подписью.

https://www.youtube.com/watch?v=48UTrPdJs9g

После этого кассир подписывает платежные ведомости, реестр и книгу учета депонированных сумм (при их наличии) и передает их на подпись бухгалтеру.

Действие 6. Передаем на проверку.

Заверенные подписью бухгалтера формы № Т-49 или № Т-53, реестр и книгу учета депонированных сумм необходимо передать на проверку главному бухгалтеру.

Действие 7. Оформляем расходный кассовый ордер.

Депонированные суммы сдаем в банк, и на сданные суммы составляем один общий расходный кассовый ордер.

Депонированную заработную плату так же выдают сотрудникам по расходному кассовому ордеру. РКО подписывает главный бухгалтер организации (либо иное лицо, уполномоченное на подписание кассовых документов приказом или доверенностью (пп. 4.2, 4.3 п. 4 Указания № 3210-У)).

Дату и номер расходного кассового ордера указывают в книге депонентов или реестре депонированной заработной платы.

https://www.youtube.com/watch?v=SZze_28F1-8

Обратите внимание! Законодательством не предусмотрено смещение сроков уплаты страховых взносов в случае депонирования зарплаты. Следовательно, работодатель начисляет страховые взносы независимо от того, получил фактически работник зарплату или организация перевела ее на депонент.

НДФЛ

По правилам, действующим до 1 января 2021 года, бухгалтер перечислял налог с такой зарплаты в день получения в банке денег на ее выплату (Пункт 6 ст. 226 НК РФ (ред., действ. до 01.01.2021). И только если деньги в банке не получали и зарплата выдавалась из наличной выручки, НДФЛ можно было заплатить на следующий рабочий день после выдачи зарплаты.

Что считать датой выплаты дохода? При депонировании заработной платы выплаты налогоплательщику дохода не производится, то есть заработная плата должна депонироваться с учетом НДФЛ.

Самый безопасный вариант — исходить из того, что дата выплаты дохода в виде депонированной зарплаты и удержания из него НДФЛ — это день фактической выдачи денег. И перечислить налог не ранее этого дня и не позднее следующего рабочего дня.

Потому что ФНС считает, что сумма, перечисленная в бюджет раньше дня выплаты дохода работнику и удержания НДФЛ из этого дохода, не является налогом (Письма ФНС России от 25.07.2014 № БС-4-11/14507@, от 29.09.2014 № БС-4-11/19714@).

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Пример 1.

Заработная плата начислена работнику 31 октября. 7 ноября заработная плата была депонирована и выплачена депоненту 28 ноября. В какие даты производятся удержание НДФЛ из депонированной заработной платы и перечисление удержанного НДФЛ в бюджет?

Ответ: При выплате депонированной зарплаты 28 ноября 2021 г. НДФЛ должен быть удержан 28 ноября и перечислен не позднее 29 ноября.

Отражаем депонирование в первичных документах и учете

Для учета депонированных сумм предусмотрен счет 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-4 «Расчеты по депонированным суммам».

В последний день срока, на который открыта расчетно-платежная или платежная ведомость (п. 6.5 Указания № 3210-У) бухгалтер отражает депонирование заработной платы:

- Дебет 70 Кредит 76, субсчет 76-4 «Расчеты по депонированным суммам» — депонирована сумма неполученной зарплаты без НДФЛ;

- Дебет 51 Кредит 50 — сумма депонированной зарплаты зачислена на расчетный счет компании.

Выдача депонированной заработной платы отражается проводками:

- Дебет 50 Кредит 51 — получены деньги в банке на выдачу депонированной зарплаты;

- Дебет 76, субсчет 76-4 «Расчеты по депонированным суммам», Кредит 50 — выдана депонированная зарплата.

Если зарплата не востребована сотрудником в течение трех лет (ст. 196 ГК РФ), то бухгалтер включает ее в состав доходов в целях бухгалтерского учета, а в целях налогообложения — в состав внереализационных доходов для целей налогообложения прибыли (Письмо Минфина РФ от 22 декабря 2009 г. № 03-03-05/244).

Для этого нужно:

- провести инвентаризацию расчетов с сотрудниками по оплате труда,

- подготовить акт инвентаризации, составить бухгалтерскую справку

- издать приказ руководителя организации.

Признавать соответствующий доход необходимо в последний день непосредственно того отчетного периода, в котором истекает срок исковой давности.

https://www.youtube.com/watch?v=ZcIZY84t5Sk

Списание невостребованной заработной платы отражается проводкой:

Дебет 76, субсчет 76-4 «Расчеты по депонированным суммам», Кредит 91-1 субсчет «Прочие доходы»

- депонированная заработная плата включена в состав прочих доходов по истечении срока исковой давности.

Если сотрудник не получил аванс (зарплату за первую половину месяца, выплачиваемую до его окончания), то проводки будут те же.

Пример 2.

В январе 2021 года работникам основного производства ООО «Лабиринт» начислена заработная плата в сумме 500 000 руб. Общая сумма налога на доходы физических лиц, подлежащая удержанию из начисленной заработной платы, составила 65 000 руб.

Сотрудник «Лабиринт» Иванов из-за болезни заработную плату за январь не получил. Ему было начислено 30 000 руб. Сумма налога на доходы, подлежащая удержанию с заработной платы Иванова, составляет 3900 руб. Заработная плата должна быть выдана Иванову в сумме 26 100 руб. (30 000 — 3 900).

В ноябре бухгалтер «Лабиринта» должен сделать записи:

Дебет 20 Кредит 70 — 500 000 руб. — начислена зарплата за январь;

Дебет 70 Кредит 68, субсчет «Расчеты по налогу на доходы физических лиц» — 65 000 руб. — удержан НДФЛ из заработной платы, начисленной сотрудникам организации.

В день выдачи заработной платы бухгалтер «Лабиринта» сделал записи:

Дебет 50 Кредит 51 — 435 000 руб. (500 000 — 65 000) — оприходованы денежные средства, снятые с расчетного счета на выдачу заработной платы за январь;

Дебет 70 Кредит 50 — 408 900 руб. (435 000 — 26 100) — выдана заработная плата сотрудникам «Лабиринта» (за исключением Иванова);

Дебет 68, субсчет «Расчеты по налогу на доходы физических лиц», Кредит 51 — 61 100 руб. — перечислен в бюджет НДФЛ (за исключением Иванова).

В день депонирования заработной платы бухгалтер «Лабиринта» должен сделать записи:

Дебет 70 Кредит 76-4 — 30 000 руб. — депонирована заработная плата Иванова;

Дебет 51 Кредит 50 — 30 000 руб. — депонированная заработная плата Иванова сдана на расчетный счет в банк.

Предположим, что Иванов в отчетном году зарплату за январь так и не получил. В этой ситуации сумма его заработной платы в размере 30 000 руб. должна быть указана по строке 1550 баланса за отчетный год.

Пример 3.

Через восемь лет после выхода на свободу в организацию обратился бывший работник, уволенный в связи с осуждением к лишению свободы, с просьбой выплатить неполученную заработную плату. Его зарплата была депонирована, а потом списана. Оплата труда на момент увольнения производилась через кассу организации. Вправе ли работник истребовать указанную заработную плату?

Ответ: В случае если заработная плата работника была депонирована, а депонентская задолженность по истечении срока исковой давности (срок исковой давности по обязательству работодателя произвести окончательный расчет с работником начинает течь со дня, следующего за днем увольнения (в данном случае со дня вступления в законную силу приговора суда)) списана в установленном порядке, истребовать у работодателя неполученную заработную плату бывший работник уже не сможет.

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции

📹 Видео

Постановление об обращении взыскания на заработную платуСкачать

Как взыскать долги по заработной плате?Скачать

Индексация зарплат. Как она работаетСкачать

Часть 6/6. Выплаты через кассу ДепонентыСкачать

Что делать, если не платят зарплату? | Невыплата заработной платыСкачать

Удержания из заработной платы по исполнительным документам с 1 января 2023 годаСкачать

Удержание из заработной платы: на что имеет право ваш работодательСкачать

Чем грозит задержка заработной платы?Скачать

Расчетный листок - Елена А. ПономареваСкачать

ISpro. Депонирования и выплата депонентовСкачать

Размер удержаний из заработной платыСкачать

Как взыскать долги по заработной плате по судебному приказу?Скачать

Справка о заработной плате и других доходахСкачать

Заработная плата ВКС и последствия ее не выплатыСкачать

Аванс по заработной плате. Расчет и выплата аванса по зарплатеСкачать

НОВЫЙ НАЛОГ НА ВКЛАДЫ: кому и как придется платить? Пошаговая инструкция / СпецвыпускСкачать