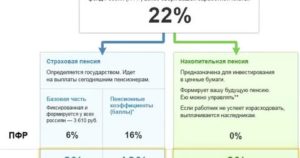

Для расчета страховой части пенсии учитывается трудовой стаж, приобретенный до 01.01.2002 г. и страховые взносы после этой даты, учтенные в системе персонифицированного учета. Выплаты взносов в ПФ должны производиться обязательно!

Представляется, что до момента обращения за защитой своих прав в правоохранительные органы или в суд, Вам имеет смысл обратиться с соответствующим заявлением в контролирующий орган (статьей 3 Федерального закона № 212-ФЗ контроль за правильностью исчисления, полнотой и своевременностью уплаты страховых взносов в государственные внебюджетные фонды возложен на Пенсионный фонд Российской Федерации и его территориальные).

- Работа по договору без трудовой книжки: плюсы и минусы

- Работа по договору идут ли отчисления в пенсионный фонд

- Могут ли идти отчисления в ПФ РФ без трудового договора

- Будут идти отчисления в пенсионный фонд, если устраиваешься на работу по трудовому договору

- Работа по трудовому договору идут ли отчисления в пенсионный

- Трудовой договор без отчисления в пенсионный фонд образец

- Входит ли работа по договору в трудовой стаж

- По трудовому договору идут отчисления в пенсионный фонд

- Страховой стаж и его отличие от трудового стажа

- Работа по договору без трудовой книжки — плюсы и минусы

- Оформление сотрудника на работу по договору без трудовой книжки в 2021 году

- Работа по договору без трудовой книжки — налогооблажение

- Работа по договору без трудовой книжки: варианты оформления трудового договора

- Основные варианты договоров без записи в трудовой книжке

- 1. О плюсах

- 2. О том, что в минусе

- Разница между трудовым договором и договором гражданско-правового характера

- Как заполнить гражданско-правовой контракт

- Вместо выводов

- Сколько налогов платит работодатель за работника в 2021 году?

- Роль налоговых агентов

- Уменьшение налога

- Взносы в фонды

- Налоги с ФОТ сотрудников

- Обязательные отчисления ИП в 2021 году

- Сколько нужно платить за одного сотрудника в месяц?

- Опасная экономия

- Заключение договоров ГПХ

- Оформление сотрудников как ИП

- «Перевод» сотрудников в самозанятые

- Как делаются отчисления в ПФР

- Что говорит законодательство

- Кто обязан платить

- С каких доходов проценты в пфр не взимаются

- Размеры отчислений

- Как делаются взносы в пенсионный фонд

- Как проверить пенсионные накопления

- Сервис «Госуслуги»

- Сайт ПФР

- Местные органы

- Многофункциональный центр

- Куда обращаться при непоступлении средств от работодателя

- Можно ли отказаться от выплат в ПФР

- В чем отличие при отчислениях и налогах по трудовому договору от гражданско-правового для предприятия?

- Вопрос:

- Ответ:

- Основные различия между трудовым и гражданско-правовым договором

- Трудоустройство белорусского гражданина в России

- Рекомендация бухгалтера:

- 💡 Видео

Работа по договору без трудовой книжки: плюсы и минусы

Трудоустройство — важный процесс. Оно позволяет получать стаж работы для начисления пенсии в будущем. Но в России зачастую имеет место работа по договору без трудовой книжки. Какие плюсы и минусы есть у подобного трудоустройства? Стоит ли соглашаться на него? Насколько подобное действие считается законным? Обо всех особенностях данного вида организации труда будет рассказано далее.

Договор гражданско-правового характера на практике встречается все чаще и чаще. Для пенсии подобные отношения между работодателем и подчиненным ничем не отличаются от работы с трудовой книжкой. Ведь начальник все равно должен будет производить отчисления в Пенсионный фонд России. А вот относительно трудовых гарантий имеются свои особенности.

Работа по договору идут ли отчисления в пенсионный фонд

Здесь наступает другой вид отношений очень похожий на трудовые, но имеющий ряд отличий. В некоторых случаях Трудовой кодекс предполагает работу по трудовому договору, но без занесения сведений об этом в трудовую книжку.

- Юрист, г. Санкт-ПетербургОбщаться в чате После издания приказа в трудовой книжке сотрудника должна быть сделана запись о приеме на работу. Согласно ч.3 ст.66 ТК РФ Работодатель (за исключением работодателей — физических лиц, не являющихся индивидуальными предпринимателями) ведет трудовые книжки на каждого работника, проработавшего у него свыше пяти дней, в случае, когда работа у данного работодателя является для работника основной. С уважением. 24 Апреля 2014, 15:01 Ответ юриста был полезен? + 1 — 0

Могут ли идти отчисления в ПФ РФ без трудового договора

Вот странности этого форума — на вопросы кадрового делопроизводства и трудового законодательства первыми кидаются отвечать люди, которые не работают в кадровой службе, но поговорить очень хочется. А бедные авторы тем читают всякую фигню, которую им втюхивают эти диванные эксперты по любым темам.

: Инвалид 3 Група Ветеран Труда Какие Положены Льготы

Не путайте запись в трудовой книжке и заключение трудового договора.

При устройстве на работу первый документ, который вы должны подписать — это трудовой договор, на основе которого потом издается приказ о приеме на работу (который вы тоже должны подписать), а уже затем делается запись в трудовой книжке.

Отчисления в ПФ делаются не на основе записи в трудовой книжке (мало ли что там вообще написать можно), а на основании заключенного трудового договора.

Зачем сразу кидаться по инстанциям? Там тоже сразу же попросят предоставить какие-то документы о трудоустройстве (копии трудовой книжки, приказа или трудового договора), без документов даже разговаривать не о чем. Представьте себе, что вы придете и спросите — не устроили ли вас на работу в Администрацию Президента, например)))))

Так что начните со своего работодателя. На основании ст. 62 ТК РФ он обязан выдать вам все заверенные копии ваших документов, связанных с работой. А 2-й экземпляр трудового договора вам обязаны выдать в подлиннике (разумеется, сначала его вообще надо составить и подписать сторонами).

Будут идти отчисления в пенсионный фонд, если устраиваешься на работу по трудовому договору

Здравствуйте. По трудовому договору отчисления производит работодатель, по гражданско-правовому вы сами платите налоги. О том платит ли работодтель за вас налог в пенсионный фонд вы можете узнать на сайте пенсионного фонда в своем личном кабинете, либо обратившись с заявлением в пенсионный фонд

Нет, по данному договору НДФЛ уплачивает именно «работодатель», как налоговый агент. Исчисление налога происходит абсолютно также, как и при трудовом договоре. НДФЛ удерживается из суммы вознаграждения физ.

лицу и перечисляется в бюджет налоговым агентом в соответствии со ст. 226 НК РФ.

По обоим видам договоров работодатель или заказчик услуг обязан уплачивать взносы в ПФР 22% и ФФОМС 5,1%, из чего формируется стаж физического лица.

8.2. По всей видимости, да. Работодатель обязан поставить работников на учет в Пенсионном Фонде и Фонде Социального Страхования. Если он этого не сделает, либо сделает с нарушением сроков, его могут привлечь к ответственности и наложить штраф.

5. Должен ли бывший работодатель выплатить пособие за второй месяц после увольнения в связи с ликвидацией (п.1 ст.

81) если работник в этом (втором) месяце работает в другой организации по договору ГПХ (отчисления в ПФ, ФОМС будут произведены после начисления суммы по договору по истечении срока договора) Трудовая книжка на руках, последняя запись в трудовой об увольнении в связи с ликвидацией.

Работа по трудовому договору идут ли отчисления в пенсионный

Телефонная консультация 8 800 505-91-11 Звонок бесплатный Похожие темы: 167 юристов сейчас на сайте 3167консультаций за 24 часа Если Вам трудно сформулировать вопрос — позвоните по бесплатному многоканальному телефону 8 800 505-91-11, юрист Вам поможет А если на работе мне делают договор и трудовую, но нет отчисления в пенсионный фонд, это неофициальное устройство? Это означает что Вам в будущем работа не будет зачтена в стаж и Вы не будете получать пенсию по стрости.

: Необходимые правовые нормы для автоюриста

По всей видимости, да. Работодатель обязан поставить работников на учет в Пенсионном Фонде и Фонде Социального Страхования. Если он этого не сделает, либо сделает с нарушением сроков, его могут привлечь к ответственности и наложить штраф. 31 декабря закончился срок трудового договора.

Трудовой договор без отчисления в пенсионный фонд образец

Подготовка должностных инструкций в соответствии с трудовым законодательством. оформление трудовой без отчислений.

Трудовые договора без записи в трудовую книжку бывают нескольких видов наниматель производит отчисления только в фонд медицинского страхования и в пенсионный фонд Работодатель не оформил трудовой договор, но трудовая книжка у него, и говорит, что делает на этом основании отчисления. Государство каждый год регулирует размеры платежей.

https://www.youtube.com/watch?v=cZ6C8l9b31g

Индивидуальный пенсионный коэффициент представляет собой параметр, который отражает в относительных единицах пенсионные права сотрудника на страховую пенсию. Для остальных предпринимателей они пока останутся в прежних размерах.

Если с работником был заключен трудовой договор, то внести запись в трудовую книжку Вы обязаны. Записи в трудовую книжку вносятся ТОЛЬКО работникам, работающим по трудовому договору. Договор подряда или оказания услуг — это гражданско — правовой договор и никакого отношения к трудовой книжке не имеет.

Добрый день. Подскажите пожалуйста, я не являюсь кадровиком, у нас маленькое ИП и у нас трудился сотрудник работал по трудовому договору без оформления тк. можно ли сделать запись в нее если не производились отчисления в налоговую и пенсионный фонд. Если да то какой тип договора нужно использовать.

Входит ли работа по договору в трудовой стаж

Однако работа по договору подряда, в отличие от трудового договора, имеет ряд рисков и недостатков. Так, несмотря на отчисления в пенсионный фонд, стаж, необходимый для выплаты больничных в случае болезни работника, а также получения пособия по безработицы в случае постоянной или временной нетрудоспособности работника, не увеличивается.

При этом при расчете пенсии человеку все года, во время работы которых производились отчисления, зачтутся в стаж работы. А начиная с 01.07.

1998 года, учитывается и сумма, с которой взимаются отчисления в фонд социальной защиты.

Если доход работника не превышал сумму минимального размера оплаты труда, то период работы в это время идет в стаж, при этом при подсчете применяется специальный коэффициент.

По трудовому договору идут отчисления в пенсионный фонд

Это когда трудовой контракт заключён между работодателем частным лицом не ИП, и работником. Такие договоры имеют место при найме нянь, гувернанток, садовников при условии, что фрукты используются для собственного потребления, а не на продажу.

Что касается предоставления отпусков и оплаты больничных, то здесь эти вопросы регулируются составленным соглашением, или проще говоря, стороны при найме на работу это оговаривают и приходят ко взаимному соглашению.

Страховой стаж и его отличие от трудового стажа

Основанием для установления и исчисления трудового стажа является заключенный между работником и работодателем трудовой договор, согласно которому выполняется трудовая или общественная деятельность.

Обычно в этот стаж зачисляется период, который гражданин официально трудился, но существуют исключения.

Так, если причины, по которым лицо в определенный период не совершало трудовой деятельности, государство признает уважительными, то это время добавится к общему стажу.

Определение и исчисление трудового стажа производилось на основании договора между гражданином и его работодателем. В общую продолжительность такого стажа включался весь тот срок, в течение которого человек официально работал.

Но в порядке исключения к нему могли быть отнесены и некоторые периоды нетрудоспособности человека, если таковые отнесены, согласно законодательству, к категории уважительных (например, служба в армии, отпуск по уходу за малышом, обучение в высших учебных заведениях и т. п.).

Работа по договору без трудовой книжки — плюсы и минусы

Надо признать, что сегодня такие контракты всё чаще заключаются во многих странах мира.

Их популярность объясняется более широкими возможностями работника, он не обязан следовать внутреннему распорядку подрядчика, у него собственный, удобный только ему график работы.

Хотя наряду с этим есть ряд отрицательных сторон, например, отсутствие того же социального пакета, таковой договор всегда ограничен определёнными временными рамками – молодёжь это не пугает.

- Подряда, выполнение конкретных работ в конкретные строки, здесь подразумевается, что подрядчик заказывает выполнение конкретных работ, а исполнитель в оговорённое время их выполняет и сдаёт заказчику. На этом соглашение прекращается.

- Оказания платных услуг – оказание конкретно оговорённых услуг, этот вид договора может быть долгосрочным, часто его заключают люди творческих профессий: фотографы, художники-оформители, такие услуги оказывают и педагоги, мы часто сталкиваемся с оказанием платных услуг при поиске туроператора. Контракт подразумевает оказание конкретной услуги и прекращается после её получения.

- Договора поручения нередки в юридической сфере, где юристы от имени клиента осуществляют какие-либо действия. Выполнив поручение, например, представительства в суде, соглашение разрывается.

- Агентские договоры предполагают, что нанятый работник, осуществляет от своего имени деятельность, например услуги детектива либо юриста, а затем приносит отчёт заказчику и получает оплату.

- Договора комиссии предполагают деятельность, оплата, за которую будет составлять комиссию от сделки.

Оформление сотрудника на работу по договору без трудовой книжки в 2021 году

Наниматели могут довольно часто заменяют понятия трудовых отношений договором гражданско-правового характера (ГПХ). И хотя оба они описывают обязанности сотрудника и суть работы, но они имею существенные отличия между собой:

- Трудовой договор может быть заключен как на определенный срок, так и бессрочный, при этом он может быть индивидуальным, но условия не должны противоречить действующим трудовым нормам, в том числе это касается продолжительности рабочей недели, отпуска т.д.

- Наниматель должен осуществлять платежи за своих работников в ФСС и ПФР.

- Если работник трудоустраивается впервые, то наниматель должен оформить на него страховое пенсионное свидетельство (СНИЛС).

Вам также может понравиться

Видео:ТОП-7 трудовых прав, о которых вы НЕ ЗНАЕТЕСкачать

Работа по договору без трудовой книжки — налогооблажение

Согласно, существующего законодательства работа, при которой заключается трудовой контракт, и вноситься соответствующая запись в трудовую книжку предполагает и так называемый социальный пакет. Социальный пакет включает предоставление оплачиваемого отпуска, оплату больничных листов и декретных, вынужденных простоев, это и позволяет работнику быть защищённым в социальном плане.

Кроме этого, работодатель производит отчисления в пенсионный фонд, в фонды социального и обязательного медицинского страхования.

Все эти выплаты, вместе взятые, значительны и некоторые работодатели прибегают к ухищрениям для того, чтобы сократить расходы путём заключения контрактов гражданско-правовой ответственности.

При заключении соглашения этой категории работодателю не нужно будет обеспечивать социальный пакет работнику, и платить в некоторые фонды.

Здесь наступает другой вид отношений очень похожий на трудовые, но имеющий ряд отличий.

Работа по договору без трудовой книжки: варианты оформления трудового договора

В некоторых случаях Трудовой кодекс предполагает работу по трудовому договору, но без занесения сведений об этом в трудовую книжку.

Фактически их всего два:

Это когда трудовой контракт заключён между работодателем частным лицом не ИП, и работником. Такие договоры имеют место при найме нянь, гувернанток, садовников при условии, что фрукты используются для собственного потребления, а не на продажу. Наниматель не является юридическим лицом и не имеет права, согласно законодательству, вносить записи в трудовую книжку.

При этом соглашение заключается:

- Наниматель обязан известить о факте найма органы местного самоуправления.

- Платить налоги в пенсионный фонд, а также фонды социального и обязательного медицинского страхования.

- Если у лица, которое устраивается по контракту, нет страхового пенсионного свидетельства, работодатель обязан его оформить.

Что касается предоставления отпусков и оплаты больничных, то здесь эти вопросы регулируются составленным соглашением, или проще говоря, стороны при найме на работу это оговаривают и приходят ко взаимному соглашению.

При работе по совмещению заключается контракт, но также запись в трудовой книжке не производится.

Однако здесь возможно записать данные о работе при предоставлении справки с места основной работы, законодатель оставил решение этого вопроса на усмотрение самого работника.

Этот вид контракта подразумевает и социальную защищённость работника, выплаты по больничным листам, отпуска в пропорциональном к отработанному времени соотношении.

https://www.youtube.com/watch?v=_0JyJwM3hhM

В некоторых случаях трудовые соглашения работодатель подменяет договором гражданско-правовой ответственности.

Если в трудовом контракте сторонами являются работодатель и работник, то в договоре гражданско-правовой ответственности заказчик и исполнитель, продавец и покупатель, доверитель и поверенный.

Эта разница касается не только названия сторон, но также и их обязанностей друг перед другом.

Надо признать, что сегодня такие контракты всё чаще заключаются во многих странах мира.

Их популярность объясняется более широкими возможностями работника, он не обязан следовать внутреннему распорядку подрядчика, у него собственный, удобный только ему график работы.

Хотя наряду с этим есть ряд отрицательных сторон, например, отсутствие того же социального пакета, таковой договор всегда ограничен определёнными временными рамками – молодёжь это не пугает.

В российской практике нередки случаи обращения работника в суд по причине подмены трудового контракта договором гражданско-правовой ответственности.

Например, заказчиком указано в соглашении, обязательность для исполнителя соблюдение правил внутреннего распорядка, техники безопасности, указывается, что выплата заработной платы происходит два раза в месяц – всё это признаки как раз трудового соглашения.

Чаще всего суд обязывает работодателя оформить работника на постоянную работу с даты заключения контракта и выплатить компенсации за неиспользованные отпуска, оплатить больничные и произвести все положенные отчисления в фонды и пеню в том числе.

Основные варианты договоров без записи в трудовой книжке

Сами по себе контракты гражданско-правовой ответственности очень удобны и во многих случаях это самое приемлемое решение проблемы как для работника, так и для заказчика.

Они позволяют нанимать работников только на тот период, когда есть необходимость в их услугах, не обременяя бюджет ненужными выплатами.

Работник же получает свободу действий и возможность сотрудничать с несколькими нанимателями одновременно.

Все контракты можно разделить на группы:

- Подряда, выполнение конкретных работ в конкретные строки, здесь подразумевается, что подрядчик заказывает выполнение конкретных работ, а исполнитель в оговорённое время их выполняет и сдаёт заказчику. На этом соглашение прекращается.

- Оказания платных услуг – оказание конкретно оговорённых услуг, этот вид договора может быть долгосрочным, часто его заключают люди творческих профессий: фотографы, художники-оформители, такие услуги оказывают и педагоги, мы часто сталкиваемся с оказанием платных услуг при поиске туроператора. Контракт подразумевает оказание конкретной услуги и прекращается после её получения.

- Договора поручения нередки в юридической сфере, где юристы от имени клиента осуществляют какие-либо действия. Выполнив поручение, например, представительства в суде, соглашение разрывается.

- Агентские договоры предполагают, что нанятый работник, осуществляет от своего имени деятельность, например услуги детектива либо юриста, а затем приносит отчёт заказчику и получает оплату.

- Договора комиссии предполагают деятельность, оплата, за которую будет составлять комиссию от сделки.

1. О плюсах

Большинство работающих, на основании договоров гражданско-правового характера видят немало плюсов в них.

Чаще всего называют:

- Свободный график, позволяющий работать тогда, когда есть необходимость.

- Возможность самому устанавливать часы работы, планировать своё время.

- Многие к этому добавляют отсутствие необходимости выполнять указания вышестоящего начальства.

- Подчинение только одному лицу – заказчику.

2. О том, что в минусе

В качестве отрицательных сторон можно назвать таковые:

- Чаще всего мы заключаем трудовой контракт бессрочно, что позволяет нам надеяться на продолжительные рабочие отношения, договор найма всегда имеет ограниченный определёнными временными рамками строк.

- Расторжения договора найма возможно в одностороннем порядке, при этом о его прекращении подрядчик не обязан уведомлять заранее как в случае с увольнением, если только это не прописано в соглашении.

- Работа по контракту не предполагает оплачиваемого отпуска, так как оплата производится только за выполненные работы либо оказанные услуги.

- Не предполагает такое соглашение и дополнительных выплат, например, премий и надбавок, которые, как правило, существуют при трудоустройстве.

- Больничные листы не оплачиваются, как ни предполагаются и декретные выплаты.

- При оформлении пособия по безработице, больничного листа стаж работы по контракту подряда не будет учтён.

- Наниматель производит отчисления в пенсионный фонд и фонд обязательного медицинского страхования, что позволит зачислить период работы по договору в пенсионный стаж, но только при выходе на пенсию, при устройстве на другую работу по трудовой, этот период в стаж не учитывается.

- Примечательно, что работодатель не несёт фактически никакой ответственности перед работником.

- При заключении соглашений гражданско-правовой ответственности нет законодательно определённых обязательных норм подбора исполнителей и отказать можно любому как тому с кем ещё не заключён договор, так и тому с кем он уже действует.

Взвесив все позитивные и негативные стороны работы на основании такового договора, многие принимают решение о его заключении.

Некоторые работодатели либо кадровые работники, не мудрствуя лукаво, берут трудовой контракт и, поменяв слова работодатель на заказчик, а работник на исполнитель, подписывают как договор гражданско-правовой ответственности.

И это вполне может служить причиной признания его именно соглашением о трудовых отношениях.

Поэтому каждому, кто принял решение его заключить, следует знать ключевые моменты его составления:

- Указывается дата составления договора.

- Сторона заказчика юридическое лицо, название которого прописывается полностью и в согласии с верительными документами, должна быть представлена в лице конкретного представителя, например, ООО «Антей» в лице генерального директора действующего на основании приказа № 15 от 22.03.2013г. Вторая сторона-исполнитель физическое лицо, указывается его фамилия и инициалы.

- В разделе «Предмет договора» указывается:

- Конкретно вид работ либо услуга, которую оказывает исполнитель.

- Обязательство заказчика принять результат.

- Срок, к которому работа будет выполнена.

- В разделе «Права и обязанности сторон» определяются обязанности каждой из сторон.

- В разделе «Стоимость работ и порядок расчётов» определяется форма и порядок оплаты работы.

- В последнем разделе оговаривается срок действия контракта и, возможно, другие важны условия.

- В следующем разделе должно быть оговорено, как будет происходить процедура сдачи-приёмки выполненных работ или оказанных услуг.

- Иногда вносят пункт об особых условиях, предполагающий, например, неразглашение информации о заказчике.

- Реквизиты предполагают полный юридический адрес заказчика, указание его расчётного счёта и ИНН/КПП, а также полные паспортные данные исполнителя, и указание адреса и его расчётного счёта.

- Подписывают договор обе стороны.

Разница между трудовым договором и договором гражданско-правового характера

Одним из главных различий между трудовым контрактом и договором гражданско-правовым можно считать отсутствия социальных гарантий работника в последнем, тогда как в трудовом договоре они прописаны достаточно подробно.

Среди них можно назвать социальный пакет, а также обеспечение униформой либо спецодеждой, возможность дополнительных выплат и гарантированная заработная плата, гарантия безопасных условий труда, предоставление необходимых для работы инструментов и материалов и многое другое.

https://www.youtube.com/watch?v=gXAUMelo9as

В трудовом соглашении также оговаривается соблюдение работником правил внутреннего распорядка и режима работы, определяется его основная функция как работника, например, водитель.

Ничего такого в гражданско-правовом соглашении нет. Более того, если контракт подряда содержит такие пункты, то он может быть признан судом трудовым договором и повлечь за собой соответственные последствия.

Как заполнить гражданско-правовой контракт

Сегодня сам бланк контракта можно скачать в интернете, здесь можно найти практически любой образец какого угодно документа.

Соглашения, в результате которых работник получает работу, но не имеет записи в трудовой могут быть непредсказуемы.

Поэтому при заполнении контракта без внесения записей в трудовую книжку, одним из обязательных условий должна быть консультация с юристом, который подскажет какие подводные камни, могут скрываться в этом конкретном контракте.

Оговорив все нюансы с нанимателем, уточнив у него вопрос об обязательных отчислениях и проконсультировавшись с юристом можно подписывать документ.

Нужно обязательно сохранить свой вариант соглашения, ведь он может понадобиться намного позже, когда появится необходимость подсчитывать пенсионный стаж.

Вместо выводов

Контракт без записи в трудовой книжке имеет свои позитивные и негативные стороны:

- С одной стороны, она позволяет иметь больше свободы, больше возможностей для самореализации и даже предполагает более высокую оплату по сравнению с постоянной работой на работодателя.

- Но с другой стороны, она делает работника более незащищенным как в общепринятом социальном плане, так и по отношению к нанимателю, который не несёт никакой ответственности перед работником и может разорвать соглашение в любой момент без предупреждения.

Видео:Что делать, если работодатель не делает отчислений в Пенсионный фондСкачать

Сколько налогов платит работодатель за работника в 2021 году?

Налог на доходы рассчитывается от фактических доходов сотрудников за месяц и составляет 13 % для резидентов РФ и 30 % для нерезидентов РФ. Доходы физического лица для расчета налога на доходы могут выражаться в любом виде: в денежном, материальном и нематериальном.

Роль налоговых агентов

Налоговые агенты — это любые организации или предприниматели, которые производят выплату заработной платы и иные вознаграждения физическим лицам. Налоговый агент, выплачивая заработную плату сотрудникам, обязан рассчитать сумму налога, удержать его и перечислить в бюджет.

Необходимо помнить, что согласно п. 4 ст. 226 НК РФ, налоговый агент должен удержать НДФЛ из доходов работников при их фактической выплате. Но в момент выплаты аванса налог на доходы не уплачивается.

Уменьшение налога

Для этой цели в Налоговом кодексе прописаны специально применяемые вычеты:

- стандартный (применяется при наличии детей определенного возраста);

- социальный (применяется в случае предоставления документов на лечение или образование);

- имущественный (применяется при приобретении жилья).

Вышеуказанные вычеты оформляются в ИФНС или у работодателя на основании уведомления, выданного налоговым органом. Вычет на детей предоставляется по заявлению работодателя с приложением необходимых документов.

По истечении года сдаются отчеты 2-НДФЛ, 3-НДФЛ.

Взносы в фонды

Страховые агенты ежемесячно начисляют на ФОТ своих сотрудников взносы во внебюджетные фонды. Это обеспечивает застрахованным лицам права на получение пенсий, медобслуживания, пособия по листку нетрудоспособности, декретные.

Компании и предприниматели уплачивают взносы из собственных средств, не за счет средств работников. Отчетность по взносам во внебюджетные фонды сдается поквартально и за год.

Налоги с ФОТ сотрудников

НДФЛ по тарифу 13 % уплачивают налогоплательщики-резиденты, 30 % – нерезиденты.

https://www.youtube.com/watch?v=L6jAOFcMc2U

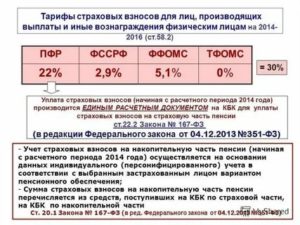

Страховые взносы во внебюджетные фонды начисляются и перечисляются по следующим тарифам:

- в ПФР — 22 %

- в ФСС — 2,9 %

- в ФФОМС — 5,1 %

- на травматизм — от 0,2 до 8,5 %

На работах с тяжелыми условиями труда, на подземных работах, в горячих цехах женщинам трактористкам-машинисткам, водителям локомотивных бригад предусмотрены дополнительные тарифы по страховым взносам.

Тарифы взносов закреплены в гл. 34 НК РФ.

Основная часть взносов отчисляется в ФНС. В ФСС направляются только взносы на травматизм. Нужно использовать новые КБК по страховым взносам во внебюджетные фонды РФ.

Обязательные отчисления ИП в 2021 году

При любом режиме налогообложения ИП обязан производить систематические отчисления за самого себя. Зачастую у ИП не бывает работодателя и не производится начисление заработной платы, в таком случае фиксированные платежи рассчитываются от доходов. Именно от величины полученного дохода и зависит сумма взносов в фонды.

С 2021 года страховую нагрузку ИП отвязали от величины МРОТ, и размер взносов стал фиксированным. В Федеральном законе от 27.11.2021 № 335-ФЗ указаны размеры страховых взносов на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС) вплоть до 2021 года.

По общему правилу, ИП обязаны уплачивать страховые взносы во внебюджетные фонды:

- на собственное ОПС и ОМС;

- на обязательное социальное страхование (ОСС) работников, если они есть у предпринимателя.

Также ИП могут добровольно уплачивать страховые взносы на ОСС за себя, если хотят получать пособия из средств ФСС (например, пособие по беременности и родам, детские пособия, пособие по временной нетрудоспособности).

Для этого нужно самостоятельно встать на учет в ФСС. Как это сделать, описано в статье «Больничный для ИП без работников».

Сумма страховых взносов, которую ИП нужно перечислить в ФСС, если он вступает с ним в добровольные правоотношения по ОСС, в 2021 году составляет 3 925,44 руб.

В соответствии с п. 1 ст. 430 Налогового кодекса страховые взносы на ОПС рассчитываются следующим образом:

- если доход ИП укладывается в пределы 300 000 руб., то фиксированный размер составляет 29 354 руб.;

- если доход ИП превышает 300 000 руб., то фиксированный размер составляет 29 354 руб. + 1 % от суммы дохода, превышающей лимит в 300 000 руб., но не более восьмикратного увеличения фиксированного платежа — 8 х 29 354 руб. Таким образом, предельный размер взносов на ОПС в 2021 году — 234 832 руб.

Страховые взносы на ОМС для ИП в 2021 году составляют 6 884 руб.

Сколько нужно платить за одного сотрудника в месяц?

Изучив все налоги, давайте подсчитаем, сколько необходимо платить за одного сотрудника в месяц.

Если зарплата по трудовому договору составляет 20 000 руб. в месяц, то за год составит 240 000 руб.

Рассчитаем НДФЛ: 20 000 х 13 % = 2 600 руб.

На руки сотрудник получает 17 400 руб. (20 000 — 2 600).

Каждый месяц при неизменных условиях нужно будет платить взносы:

- на ОМС: 20 000 х 5,1 % = 1 020 руб.

- на ОПС: 20 000 х 22 % = 4 400 руб.

- на ОСС: 20 000 х 2,9 % = 580 руб.

- «на травматизм»: 20 000 х 0,2 % = 40 руб.

В общей сумме получается 6 040 руб. в месяц и 72 480 руб. в год.

Итого: расходы на одного сотрудника составят 26 040 руб. в месяц или 312 480 руб. в год.

Помимо зарплаты нужно также учитывать затраты работодателя на оборудование рабочего места каждого сотрудника. И в этом случае значительно экономят те, кто переводит сотрудников на удаленку.

Опасная экономия

Многие предприниматели ищут различные возможности минимизации расходов на сотрудников. И на смену зарплатам в конвертах приходят новые варианты сокращения величины выплат с ФОТ. Но каждый из них несет определенные риски.

Заключение договоров ГПХ

Такой вариант минимизации расходов работодателю интересен прежде всего тем, что не нужно предоставлять сотруднику гарантии и компенсации, предусмотренные ТК РФ. Работодатель не обязан выплачивать социальные пособия, страховые взносы в ФСС, он не тратится на создание условий труда.

https://www.youtube.com/watch?v=1Npb01H3WnM

Однако эксперты предупреждают: в большинстве случаев выплаты по договорам ГПХ все же облагаются страховыми взносами. При этом НДФЛ платится в любом случае, поскольку компания выступает в роли налогового агента при выплате доходов в пользу физлиц.

В п. 4 ст. 420 НК РФ указаны случаи, когда выплаты по договорам ГПХ не облагаются взносами. Речь идет о случаях, когда предмет договоров — переход права собственности или иных вещных прав на имущество (имущественные права).

Сюда же относятся договоры, связанные с передачей в пользование имущества (имущественных прав), за исключением договоров авторского заказа, договоров об отчуждении исключительного права на результаты интеллектуальной деятельности, указанные в пп. 1-12 п. 1 ст.

1225 ГК РФ, издательских лицензионных договоров, лицензионных договоров о предоставлении права использования результатов интеллектуальной деятельности, указанных в пп. 1-12 п. 1 ст. 1225 ГК РФ.

Суть риска состоит в том, что договоры ГПХ, фактически регулирующие трудовые отношения, могут быть переквалифицированы в трудовые (ст. 19.1 ТК РФ). Существует ряд признаков, на которые обращают внимание суды, признавая отношения трудовыми.

Следствие переквалификации договора — это начисление недоимки, штрафы, пени, ответственность за нарушение законодательства о труде и об охране труда и т.д.

Оформление сотрудников как ИП

Это еще один вариант минимизации расходов на сотрудников. Например, если взять ИП на УСН «доходы», то сумма выплаты фактической зарплаты составит 6 %, также нужно учитывать взносы на ОПС — 29 354 руб. и взносы на ОМС — 6 884 руб. Если доходы ИП превысят

300 000 руб. в год, то уплачивается плюс 1 % от суммы превышения.

С целью экономии работодатели даже компенсируют необходимые суммы в рамках 6 %, что для ИП тоже выгодно — по факту предприниматель получает полную сумму. При этом сотрудник-ИП лишается всех гарантий, предусмотренных Трудовым кодексом.

Договор с ИП, так же как и в предыдущем случае, могут признать трудовым, если он содержит признаки того, что ИП по факту задействован в производственном процессе, ежедневно выполняет одни и те же обязанности наравне со штатными работниками, а также работает по месту нахождения компании и пользуется ее оборудованием. Налоговая учитывает совокупность признаков и показания свидетелей. Если окажется, что компания действительно «спрятала» трудовые отношения в договорах с ИП, то налоговая обратится в суд, а далее последует доначисление налогов.

«Перевод» сотрудников в самозанятые

Об этой схеме стало известно сразу же, как только начал действовать налог на профессиональный доход, который позволил людям, работающим на себя, стать самозанятыми официально.

С 1 января 2021 года те, кто зарегистрировался в качестве самозанятого, уплачивает налог в размере 4 % с дохода от сделок с физлицами и 6 % с дохода от сделок с ИП и юрлицами. Некоторые работодатели решили перевести часть сотрудников в плательщиков налога на профессиональный доход, то есть уволить их и переоформить с ними отношения, используя договоры ГПХ.

Работодатели поняли, что выгода от этого довольна большая: они перестают быть налоговыми агента по НДФЛ в отношении работника, который стал самозанятым, и избавляются от обязанности уплачивать страховые взносы.

Соответственно, никаких гарантий по Трудовому кодексу они тоже не обязаны соблюдать. Самозанятые сотрудники остаются без выходных пособий, оплачиваемого отпуска и пособий на случай временной нетрудоспособности.

Однако стоит учесть, что помимо явных признаков, которые могут свидетельствовать о реальном статусе «самозанятого» (например, ежедневное присутствие в офисе бывшего работника и использование им конкретного рабочего места), существуют еще положения самого закона о самозанятых. Они указывают на то, что освобождение от налогов и использование спецрежима в виде налога на профессиональный доход возможно не ранее, чем спустя два года.

Подпишитесь на наш канал в Telegram, чтобы вовремя узнавать о самых важных изменениях для бизнеса.

Видео:С какими заявлениями нужно обращаться в Соц. фонд (ПФР), чтобы получить максимальный размер пенсииСкачать

Как делаются отчисления в ПФР

Каждый гражданин, занимающий должность в соответствии с ТК РФ, переводит процент от дохода в ПФР. Эти отчисления в пенсионный фонд формируют будущую пенсию.

Ваши отчисления сейчас в ПФ представляют собой пенсию для нынешних пенсионеров.

Что говорит законодательство

Работодатель обязан переводить процент от з/п своего сотрудника на его социальные нужды:

- 22% в Пенсионный Фонд России (ПФР).

- 5,1% в фонд медстрахования.

- 2,9% в фонд соцстрахования.

Таким образом, нанимателю его сотрудники обходятся на 30% дороже, чем принято считать в обществе, т.к. к 13% подоходного налога прибавляется еще 30% сопутствующих отчислений.

https://www.youtube.com/watch?v=cCrxoPPBuwg

Самозанятые граждане вынуждены переводить данные суммы самостоятельно. При этом в законе не сказано, что трудящиеся могут отказаться от отчислений, например, на пенсионный счет.

Пополнять фонды необходимо для покрытия различных незапланированных расходов. Например, больничные (при наличии больничного листа) оплачиваются из фонда соцстрахования, пенсии — из ПФР.

Важно уточнить, что работодатель не имеет права уменьшать прибыль работника за счет выплат в различные фонды обязательного страхования. Все перечисления он должен производить за свой счет.

Кто обязан платить

Обязанность по выплатам пенсионных отчислений лежит на:

- юрлицах, в штате которых есть сотрудники;

- физлицах, пользующихся услугами наемных рабочих (не на аутсорсе, а работающих с заключением трудового договора);

- самозанятых гражданах.

При этом не со всех доходов взимается процент в ПФР.

Категории плательщиков взносов.

С каких доходов проценты в пфр не взимаются

Налоговыми льготами в области пенсионных отчислений обладают финансы, выплачиваемые:

- По безработице.

- По нахождению в декрете.

- По увольнению.

- По выходу на пенсию.

В Пенсионный Фонд России не производится отчислений из компенсационных выплат.

Граждане, исправно платившие налоги со своей з/п и вносившие суммы за обучение детей, медицинские услуги, совершение сделок с недвижимостью, вправе вернуть часть выплат в виде налогового вычета. Однако он не может быть больше суммы уплаченных налогов, а также выше установленного государством лимита, который составляет 260 000 руб.

За компенсационные выплаты при нахождении в декрете сборы в ПФ не идут.

Размеры отчислений

Если размер налоговых выплат в год не превышает установленного государством лимита (260 000 руб.), то работодатель обязан переводить 22% от з/п работника в ПФР. Если сумма получается больше, то размер отчислений снижается до 10% от заработной платы.

В случае когда речь идет о вредных условиях труда, размер пенсионных переводов увеличивается пропорционально классу опасности рабочих условий.

Группы лиц с повышенными пенсионными взносами со стороны работодателей (кроме работников опасных производств):

- шахтеры, сотрудники горячих цехов (получают дополнительно 9%);

- члены летных экипажей (перевод увеличен на 14%);

- трудящиеся на горных объектах (имеют дополнительные отчисления в размере 6,7%).

Для самозанятых граждан действует обязательство перечислять в ПФР 26% от МРОТ, умноженные на 12 (по количеству месяцев в году).

С 1 января 2021 г. минимальный размер оплаты труда составляет 12130 руб. Соответственно, 26% от данной суммы — 3154 руб. В ПФР нужно перечислить 37 848 рублей. Возможны и дополнительные добровольные отчисления.

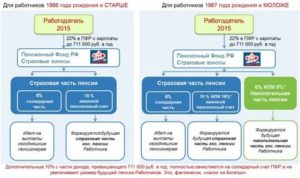

Взносы в ПФР автоматически подразделяются на 2 типа:

- Страховые.

- Накопительные.

Первые составляют 16% от з/п, а вторые — 6%. Ранее накопительная часть суммировалась на специальном счете, а после выхода на пенсию с него ежемесячно списывались средства в пользу гражданина.

Существующие виды отчислений.

Теперь ситуация иная. Все взносы в ПФР идут на оплату текущих пенсий другим лицам. Единственное, что может сделать гражданин, за которого выплачиваются отчисления, — перевести накопленные средства из одного фонда в другой.

Страховая часть пенсии индексируется государством каждый год.

Не обязательно пользоваться услугами госорганизации. Можно переводить деньги и в негосударственный пенсионный фонд.

Есть еще ряд ситуаций, при которых размер выплат в ПФР отличается от стандартного.

| Условие | Размер отчисления |

| Нерезиденты РФ, работающие по патенту | 13% |

| Сотрудники индустрий интернет-технологий, анимации, аудиовизуализации | 8% |

| Производители бытовых товаров, работающие по УСН (применимо и для ИП) | 20% |

| НКО, 70% дохода которых переводится на заявленную деятельность | 20% |

| Благотворительные организации | 20% |

| Аптеки, работающие по единому налогу на вмененный доход либо по патенту | 20% |

Как делаются взносы в пенсионный фонд

Перевод средств в фонды — обязанность работодателя, а не сотрудника. Последний не должен думать о том, как делать отчисления в пенсионный фонд самому. Все налоговые выплаты производятся только с официальной части заработной платы. Сотрудник имеет право знать, сколько процентов от его з/п перечисляется в фонд страхования.

https://www.youtube.com/watch?v=81sPQ0KkDx8

Если работник получает доход в конверте, его пенсия не формируется. Она накапливается только из той части з/п, которая оформлена официально.

На перевод отчислений в ПФР у работодателя есть месяц. Также нужно учитывать, что выплаты производятся не позднее 15 числа. Например, от заработной платы, выплаченной в июне, взнос в ПФР должен быть переведен до 15 июля.

Зарплата в конверте влияет на размер вашей дальнейшей пенсии.

Как проверить пенсионные накопления

Каждый сотрудник может проверить, перечисляет ли за него работодатель взносы в ПФР.

Узнать это можно следующими способами:

- На портале государственных услуг.

- На сайте ПФР.

- В местных пенсионных органах.

- В МФЦ.

Сервис «Госуслуги»

Чтобы проверить размер пенсионных накоплений онлайн через «Госуслуги», нужно:

- авторизоваться на сайте (создать аккаунт и подтвердить регистрацию, если его нет, либо войти в «Личный кабинет» при его наличии);

- перейти в раздел «Услуги»;

- попасть во вкладку «Пенсии и пособия»;

- открыть «Установленные пенсии».

Далее потребуется заполнить анкету и отправить ее для обработки. Спустя 3 рабочих дня придет ответ со всей интересующей информацией. Получить результаты можно либо в «Личном кабинете» на сайте «Госуслуги», либо посетив отделение ПФР.

Заполняйте анкету на сайте Госуслуг и получайте ответ в Личном кабинете.

Сайт ПФР

Чтобы посмотреть информацию о пенсионном кошельке на сайте ПФР, следует:

- Перейти на сайт.

- Авторизоваться в «Личном кабинете».

- Перейти в раздел «Формирование пенсионных прав».

- Выбрать «Получить информацию о сформированных пенсионных правах».

- Авторизоваться/зарегистрироваться через «Госуслуги».

В результате этих действий пользователю станет доступен «Личный кабинет» с возможностью выбора многих функций. Например, можно получить сведения об официальном стаже, заработке. Кроме того, гражданин имеет право запросить информацию о текущем состоянии индивидуального пенсионного счета или заказать расчет будущей пенсии.

Данная услуга действует для лиц, переводящих свои накопления в государственный пенсионный фонд. Альтернативные коммерческие организации также имеют сайты, содержащие необходимую информацию о состоянии пенсионного счета.

Узнаем размер пенсии на официальном сайте ПФР.

Местные органы

Перед тем как проверить состояние пенсионного счета в местных госучреждениях, следует подготовить пакет документов:

- Паспорт, водительское удостоверение или трудовая книжка (с указанием фамилии, имени, отчества при наличии).

- СНИЛС.

Далее необходимо попасть в ближайшее отделение ПФР и запросить у сотрудника информацию о текущем состоянии пенсионного кошелька. Обращение по СНИЛС позволяет легко получить подобную выписку.

Номер СНИЛС можно получить по номеру ИНН на сайте налоговой службы.

Этим методом проверки пользуются только в том случае, если накопления гражданина переводятся в ПФР, а не в негосударственный фонд.

При наличии паспорта и СНИЛС можно лично обратиться в отделение ПФ и узнать размер выплат.

Многофункциональный центр

Для получения выписки о состоянии счета в многофункциональном центре (МФЦ), следует подготовить пакет документов, включающий:

- паспорт;

- СНИЛС;

- заявление с просьбой предоставить выписку из пенсионного кошелька.

Справка будет готова через 10 дней с момента обращения.

Куда обращаться при непоступлении средств от работодателя

Если работодатель не отчисляет средств с зарплаты в ПФР или делает это с нарушениями, то можно:

- Написать на него жалобу в трудовую инспекцию.

- Подать заявление в прокуратуру.

- Оформить иск в суд.

Обратиться в «Роструд» можно через портал организации. На сайте отслеживается и статус отправленного письма. При этом анонимно подавать жалобу запрещено. Необходимо указывать не только контактную информацию, но и личные данные.

https://www.youtube.com/watch?v=8Ica-AziJac

Образец жалобы в трудовую инспекцию на работодателя.

Можно ли отказаться от выплат в ПФР

Многих граждан интересует, как отказаться от перевода средств в фонды. Написать заявление с просьбой исключить себя из системы пенсионного страхования полностью или даже частично нельзя, потому что все взносы идут на выплату текущих пенсий.

Загрузка…

Видео:Секрет ПФР раскрыт! Эта справка удвоит вам пенсию! СРОЧНО!Скачать

В чем отличие при отчислениях и налогах по трудовому договору от гражданско-правового для предприятия?

Публикуем очередной вопрос, который поступил к нам через форму обратной связи с одной из страниц нашего сайта.От: Надежда

Тема: В чем отличие при отчислениях и налогах по трудовому договору от гражданско-правового для предприятия?

Вопрос:

В чем отличие при отчислениях и налогах по трудовому договору от гражданско-правового для предприятия?

По какому договору лучше устроить работника (в том числе граждан Белоруссии)?

Ответ:

От типа заключенного между работодателем и работником договора зависят отчисления с заработной платы в части налогов и взносов, а также кто их должен выполнять.

Для организаций и ИП в случае применения с сотрудником трудового или договора оказания услуг (гражданско-правового), размеры отчислений и порядок их уплаты могут изменяться.

Основные различия между трудовым и гражданско-правовым договором

Между трудовым договором и гражданско-правовым есть разница, с точки зрения бухгалтера это порядок оплаты вознаграждения, налогов, взносов, отпуска и больничного.

Основные различия между трудовым и гражданско-правовым договором следующие — в трудовом договоре указана повседневная деятельность работника, а в гражданско-правовом договоре — конкретный результат.

По гражданско-правовому договору (договору оказания услуг или выполнения работ) исполнитель:

- выполняет конкретное задание заказчика или привлекает субподрядчика

- сам определяет порядок выполнения возложенных на него обязанностей

- может делать порученное ему задание дома или в другом месте

- получает не зарплату, а предусмотренное договором вознаграждение, которое выплачивается в порядке, установленном договором

- самостоятельно оплачивает налоги, взносы в пенсионный фонд и фонд социального страхования (если это не указано в договоре отдельно)

- не получает оплату отпуска и больничного (если это не указано в договоре отдельно)

По трудовому договору работник:

- работает на конкретной должности в соответствии со штатным расписанием, по определенной профессии

- обязан соблюдать правила внутреннего трудового распорядка, режим рабочего времени, находится на отведенном ему рабочем месте и делать работу лично

- должен быть обеспечен работодателем рабочим местом, инструментом, материалами

- если используется собственное имущество для производственных целей или при иных расходах — положена компенсация от работодателя

- получает зарплату, которая выплачивается каждые полмесяца

- согласно действующему законодательству, все удержания, отчисления и перечисления с заработной платы в том числе налоги и отчисления в пенсионный фонд и фонд социального страхования производит работодатель

Трудоустройство белорусского гражданина в России

Порядок приема на работу граждан Республики Беларусь установлен в ст. 4 Соглашения о статусе между государствами-участниками Содружества независимых государств.

Трудовые отношения гражданина Белоруссии с работодателем оформляются путем заключения трудового договора или гражданско-правового договора.

В соответствии с пунктом 1 статьи 2 Закона N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» исполнение иностранцем работ по гражданско-правовому договору также признается трудовой деятельностью.

Рекомендация бухгалтера:

Напоминаем, что задать свой вопрос и получить консультацию бухгалтера Вы можете заполнив форму обратной связи.

https://www.youtube.com/watch?v=80fcWYkJ1Zg

Расходы предприятия складываются из нескольких факторов, одними из главных всегда были налоги и взносы на социальные обязательства для сотрудников.

При отсутствии бухгалтера в штате предприятия купить готовую бухгалтерскую отчетность не займет много времени в специализированной компании.

К квалификации сотрудников в бухгалтерских компаниях всегда очень строгие требования, к тому же они периодически тестируются на профессиональную пригодность.

Условия использования:

Мы прикладываем все усилия для того, чтобы не допустить ошибок в содержании данных ответов.

Мы не гарантирует и не отвечает за последствия, которые могут произойти из-за ошибок, появившихся в содержании данной страницы сайта. Все сведения, приведенные в ответах, является актуальными на момент публикации.

Ни в коем случае мы не отвечает за убытки, вред или ущерб любого типа, нанесенные при использовании данной страницы сайта.

💡 Видео

В каких случаях учебу включают в стаж для пенсииСкачать

Заявление в Пенсионный фонд. Досрочная пенсия. Что нужно знать.Скачать

Как ИП нанять работника в 2022 году: трудовой договор или ГПХ, налоги, взносы, штрафы.Скачать

ГПХ ИЛИ ТРУДОВОЙ ДОГОВОР? ЧТО ЗНАЧИТ - ОФОРМЛЕНИЕ ПО ДОГОВОРУ | 18+Скачать

Какие периоды сейчас не засчитывают в стаж для пенсии и почемуСкачать

Выплаты при увольнении работникаСкачать

Как получить 5 окладов - компенсация при увольнении. Выплаты при увольнении - выходное пособиеСкачать

Какие периоды сейчас стали засчитывать в стаж для пенсии, а какие не удастся включить даже через судСкачать

Трудовой договор. Как законно оформить трудовые отношения с работодателем?Скачать

Пенсионные баллы ИПК и страховой стаж. Что делать если не хватает?Скачать

Какой стаж реально влияет на пенсиюСкачать

Компенсация за вредные условия трудаСкачать

Какие у вас права при сокращении на работе | Выплаты при увольнении работникаСкачать

Внимание!Идентификация пенсионеров :ПФУ присылает сообщение за час до конференции ! Ответы 05.03.24Скачать

Важные условия работы по совместительствуСкачать

Перерасчет пенсии: как добиться исправления ошибок Пенсионного фондаСкачать